O número de avisos de sinistros de seguro rural recebidos pelas seguradoras nas duas últimas semanas de dezembro foi de 10.000, superando todos os comunicados registrados entre janeiro e novembro de 2021. Com a seca que prejudica soja e milho na região Sul, o valor das perdas em análise ultrapassou R$ 600 milhões na quinzena.

Mais de 80.000 apólices foram comercializadas para esses grãos nesta safra 2021/22, o que mostra que o cenário, que já era difícil sobretudo por causa da quebra da safrinha de milho na temporada 2020/21 e dos efeitos de estiagem, geadas e granizo em cafezais de Minas e São Paulo, se tornou ainda mais complicado.

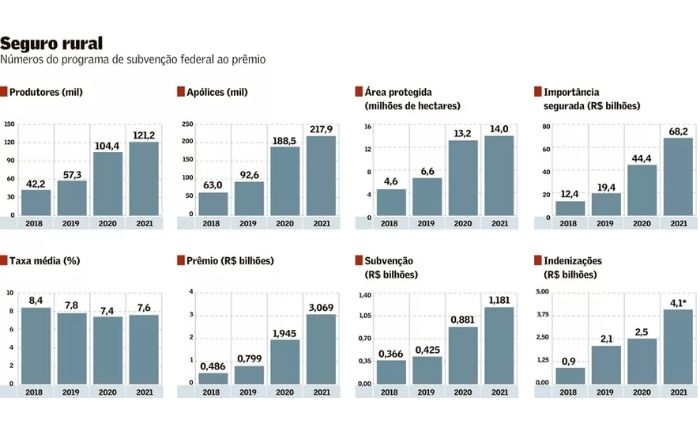

Em meados do ano passado, a sinistralidade do seguro rural chegou, em geral, a 200%, no caso do café, o índice superou 300%. No total, as indenizações superaram R$ 4 bilhões de janeiro a novembro, em todo o ano anterior, foram R$ 2.5 bilhões. “A perda foi maior que a contratação. No geral, para cada real contratado de seguro, foram indenizados R$ 2,00 ou mais. Houve perdas bastante grandes nas seguradoras”, disse Joaquim Neto, Presidente da Comissão de Seguro Rural da Federação Nacional de Seguros Gerais (FenSeg).

Na Newe Seguros, uma das maiores no segmento, 100% das 8.500 apólices de seguro rural do inverno passado foram acionadas, e grande parte delas gerou sinistros de mais de R$ 500.000,00. “Foi catastrófico”, disse o Vice-Presidente da empresa, Rodrigo Motroni. “Foi uma operação de guerra. Tivemos que dobrar o número de peritos para atender aos chamados”.

Diante do movimento de dezembro, a atual safra de verão caminha no mesmo sentido. Até o momento, foram mais de 6.000 acionamentos na Newe, principalmente no Paraná e no Rio Grande do Sul. “Ajustes terão que acontecer ou o mercado não ficará de pé”, alerta Motroni.

A expectativa é que os preços dos prêmios aumentem de 10% a 25% já para o seguro do plantio de inverno deste ciclo 2021/22. Os níveis de cobertura segurados nas apólices de produtividade devem cair entre 5% a 15%, estima Motroni, e algumas regiões podem sofrer restrições. Para o executivo, o mercado mostra “resiliência” ao bancar indenizações bilionárias, mas é preciso novas diretrizes governamentais para diversificar o risco.

De uma forma geral, especialistas dizem que falta conhecimento do público sobre o seguro rural e mais espaço para atuação em regiões com menor vulnerabilidade climática, como o Centro-Oeste, o que pode equilibrar um pouco mais as contas.

Uma ideia recorrente é vincular a obrigatoriedade de contratação de seguro para os empréstimos feitos com subsídios do governo, independentemente da região.

De janeiro a novembro do ano passado, quando as indenizações foram de R$ 4.1 bilhões, o valor arrecadado com prêmios aumentou 42% em relação ao mesmo período de 2020, para R$ 4.7 bilhões.

“O custo do seguro este ano, com certeza, será maior que o de 2021. As seguradoras estão pagando muita indenização e o mercado vai precificar esse risco”, disse Pedro Loyola, Diretor do Departamento de Gestão de Riscos do Ministério da Agricultura.

O preço final da apólice depende de variáveis como o custo de produção e o valor das commodities, mas a taxa média subiu para 7,60% no ano passado, após duas quedas consecutivas em 2019 e 2020. As taxas do seguro rural variam de 3% a 15%. As 15 seguradoras que atuam no ramo no Brasil garantem cobertura contra 14 eventos climáticos diferentes.

O segmento continua a defender medidas estruturais para assegurar estabilidade para a política de mitigação de riscos, como a criação do Fundo de Amparo ao Sistema de Seguro Rural (FASSR), para garantir recursos em casos de catástrofes climáticas no campo. Demanda antiga, a pauta segue entre as prioridades do Ministério da Agricultura, mas com poucos sinais de que será atendida em tempo de aperto fiscal.

O FASSR substituiria o Fundo de Estabilidade do Seguro Rural (FERS), que ficou caro e caiu em desuso. “Não temos um fundo para catástrofes climáticas. Quando elas ocorrem, seguradoras e resseguradoras arcam com um grande prejuízo e as regiões de maior risco acabam sendo menos atendidas nos anos seguintes”, disse Loyola.

Para corrigir o problema, disse, é preciso dar uma garantia extra a seguradoras e resseguradoras para momentos de crise e não deixar os produtores rurais desassistidos. “Tem que haver uma supra garantia, que seria oferecida por fundos, para momentos em que ocorrem grandes problemas que levam a uma sinistralidade elevada”.

O Congresso aprovou, em 2010, uma lei complementar que cria o Fundo de Catástrofe, mas a medida nunca foi regulamentada. Na época, se estimava que o fundo teria que dispor de cerca de R$ 4 bilhões.