Sob a orientação do ideário liberal do ministro Paulo Guedes, o governo quer reduzir o papel do Banco do Brasil no crédito agrícola, dando mais espaço para bancos privados. A instituição pública reina como líder histórica nesse segmento, mantendo uma participação de 58% a 60% em média nas últimas seis safras.

O BB já se prepara para essa nova fase. O banco admite que deve perder participação de mercado. Isso já ocorre no segmento subsidiado, mas a orientação do governo indica que a redução deve se estender ao mercado de taxas livres, embora deixe claro que a perda de participação não significa que a instituição abandonará a disputa pelos clientes do setor rural.

“Queremos fazer com o BB o que estamos fazendo com o BNDES”, disse ao Valor o secretário especial de Fazenda do Ministério da Economia, Waldery Rodrigues, se referindo à missão dada pelo governo para o BNDES reduzir seu tamanho, abrindo mais espaço para atuação de instituições financeiras privadas e para o mercado de capitais.

“A gente precisa de maneira célere priorizar o aumento do crédito privado”, disse Rodrigues. “Ele (BB) é um grande agente no financiamento agrícola, área que precisa ser retrabalhada. Esse é um tema que vamos tratar e com certa brevidade”, acrescentou.

Trata-se claramente de uma mudança de visão em relação ao papel do sistema bancário no crédito agrícola. E pode ser lido como o início de um processo de desmonte do BB na área rural, ainda que esse não seja um movimento brusco e imediato, para que as instituições privadas ganhem terreno.

“Precisamos analisar se não há como agentes privados serem incentivados a entrar nesse mercado”, afirmou Rodrigues. Ele pondera, no entanto, que o banco público guarda um “componente social importante”, principalmente na função de financiar a agricultura familiar, que não é foco dos privados.

O presidente do Banco do Brasil, Rubem Novaes, admite que o banco deve perder participação de mercado. “Podemos até vir a perder “share”, o que é natural para quem tem mais de 60%. Mas continuaremos crescendo no apoio ao setor”, disse Novaes. “A competição é sempre bem-vinda. Mais volume de crédito é o que mais deseja a Agricultura. E a concorrência sentirá nossa força no empenho em bem atender ao setor”, completou.

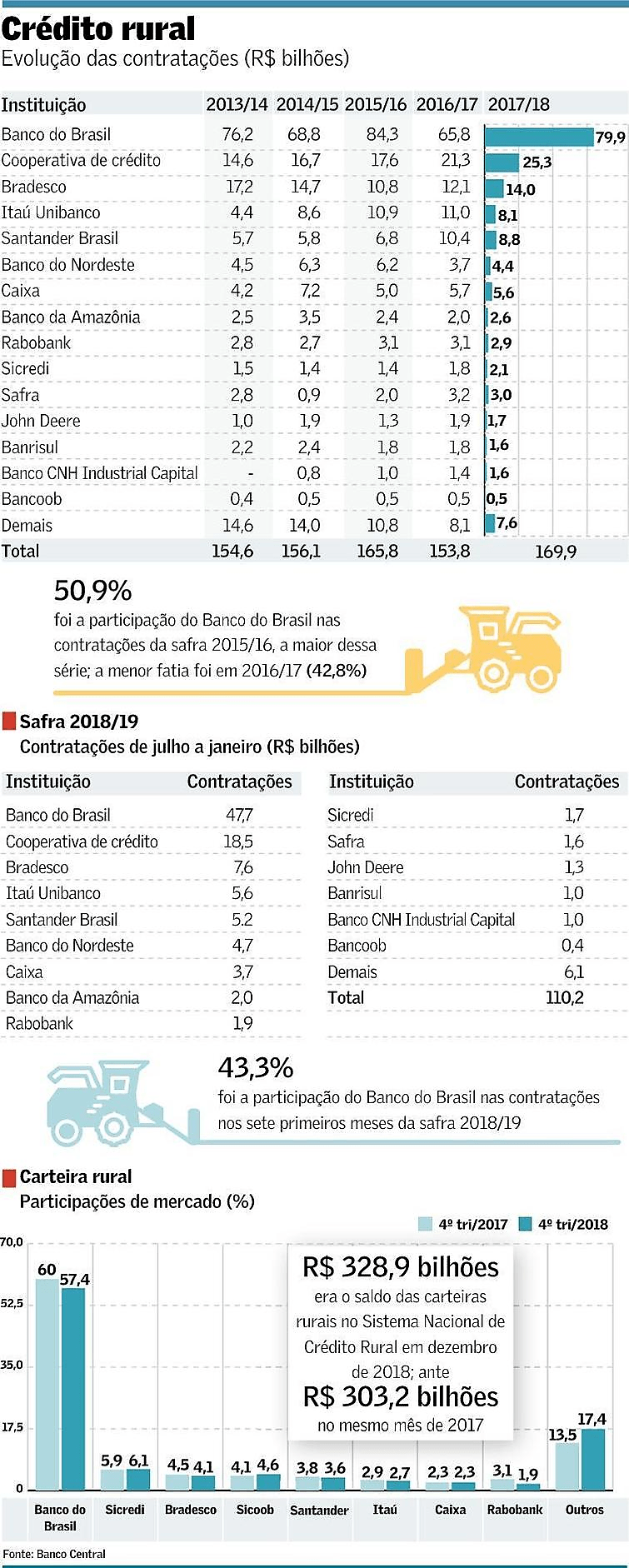

A participação do BB no mercado de crédito agrícola já chegou a 61% num passado recente. Hoje, segundo o BC, a instituição detém 57,4% de participação, considerando o saldo de sua carteira de agronegócio acumulada nos últimos 12 meses encerrados em dezembro de 2018, que é de R$ 188.7 bilhões.

Os principais bancos privados (Bradesco, Santander, Itaú e Rabobank), os dois bancos cooperativos (Sicoob e Sicredi) e os demais públicos (Caixa e Banco do Nordeste), juntos, têm 40%.

Até poucas safras atrás, os bancos privados evitavam atuar com apetite no mercado de crédito rural, pois não enxergavam retorno com essas operações. Não raro, o BB comprava, e ainda compra, carteiras de instituições privadas que não conseguiam cumprir suas exigibilidades com o crédito rural.

Com a pujança do agronegócio brasileiro ao longo das últimas quatro décadas e o Brasil sendo alçado pela FAO (agência da ONU para agricultura e alimentação) como potencial maior fornecedor de alimentos para o mundo, essa relação tem diminuído e o corte de subsídios agrícolas num ambiente mais propício ao mercado privado é visto como inevitável.

Apesar de propor um “desmame” gradual do crédito rural e brigar pela pauta histórica dos produtores de taxas de juros mais favoráveis e mais recursos ao agronegócio, o Ministério da Agricultura, agora sob o comando de Tereza Cristina, está mais alinhado com esse pensamento da equipe econômica.

Eduardo Sampaio, secretário de Política Agrícola da Pasta, argumenta que o ministério concorda em ampliar a participação dos bancos privados no crédito rural, por meio de regras regulatórias. E lembra, inclusive, que a pasta tem estudado mecanismos para atrair instituições financeiras não bancárias (“fintechs”, por exemplo), para o financiamento agrícola.

“A tendência, que já está em curso, é que o Banco do Brasil diminua sua participação no crédito rural”, afirmou Sampaio. Ele reforça a prioridade do ministério de aumentar o orçamento de subvenção ao seguro rural para pelo menos R$ 1 bilhão, como adiantou Tereza ao Valor em fevereiro, abrindo espaço assim para que os juros pudessem baixar futuramente as taxas das operações de crédito rural.

No 11º andar do prédio sede do BB em Brasília, onde fica o departamento de Agronegócios do banco, a ordem é conviver com as mudanças em curso e se preparar para atuar junto a grandes produtores que operam no segmento de crédito a juros livres, sem deixar de lado o apoio aos pequenos produtores e as regiões mais pobres.

Na leitura do Banco do Brasil, sua grande capilaridade, que alcança regiões produtoras encravadas no interior do país, onde os privados devem continuar desinteressados, e sua marca de banco histórico do setor, dá natural vantagem competitiva nessa disputa.

Marco Túlio da Costa, diretor de Agronegócios do BB, analisa que a expectativa de aprovação da reforma da Previdência ainda em 2019 deverá abrir espaço para uma nova queda da taxa básica de juros (Selic), o que por si só criaria um ambiente mais favorável para a baixa das taxas de juros dos financiamentos ao agronegócio, até dos abastecidos com recursos livres.

Hoje, um financiamento a juros livres no BB varia entre 9,75% e 11% ao ano. “É evidente que o Estado quer reduzir o gasto com subsídios e o crédito rural tem um peso grande nessa conta, mas estamos preparados para isso”, disse Costa.

“Seja com recursos controlados ou livres, o BB continuará atuando no agronegócio. Estamos no jogo”, declarou o diretor. Segundo Costa, o banco tem ampliado operações de crédito rural, com base em fontes alternativas, seja captando recursos fora do Brasil, fazendo operações na Bolsa de Chicago ou usando títulos do agronegócio como CDCA e CRA.

O presidente da Comissão Nacional de Política Agrícola da Confederação Nacional de Agricultura (CNA), José Mário Schreiner, disse que não há problema em reduzir a participação do banco na oferta de crédito, desde que se construa isso de maneira gradual e combinada com uma política de fortalecimento do seguro rural.

Um sistema adequado de seguros, para ele, garantiria a entrada de participantes privados de forma mais vigorosa no financiamento aos produtores rurais. Ele ressalta que, nos Estados Unidos, a subvenção ao seguro rural chega a US$ 8 bilhões (mais de R$ 30 bilhões), enquanto no Brasil está em R$ 400 milhões, menos de 0,5% dos americanos.

Valor Econômico