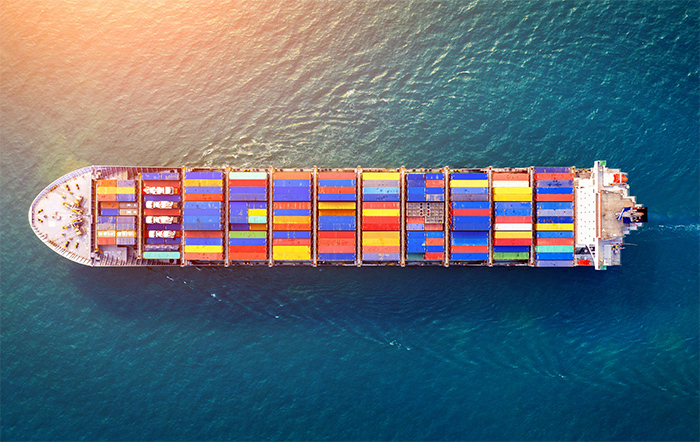

Após mais de um ano de negociações, a estatal chinesa China Merchants Port Holding (CMPorts) anunciou neste domingo (3/8), a compra de 90% do Terminal de Contêineres de Paranaguá (TCP) e a empresa de serviços logísticos TCP Log, por R$ 2.9 bilhões (US$ 925 milhões). A transação envolve 90% dos ativos portuários.

O fundo americano Advent, que tinha 50% da TCP, vendeu toda sua fatia. Os acionistas restantes, as empresas espanholas Galigrain e TCB, também saem do negócio. Já os três sócios fundadores: Pattac, Soifer Participações e TUC Participações Portuárias vendem parte das ações, mas ficam, juntos, com 10% restantes dos ativos.

A transação avalia o TCP em cerca de R$ 3.2 bilhões e a conclusão da operação está prevista para até o fim de 2017, após passar por crivo regulatório e do Conselho Administrativo de Defesa Econômica (CADE). Fundado em 1998, o terminal brasileiro é considerado um dos mais modernos no país e tem bom potencial de crescimento.

Nos últimos anos, recebeu altos investimentos na renovação de equipamentos e na infraestrutura local, o que melhorou de forma expressiva a produtividade da empresa. O terminal tem capacidade para movimentar 1.5 milhão de TEUs (unidade equivalente a um contêiner de 20 pés).

Tamanho

Hoje, o TCP é o terceiro maior terminal de contêineres do país, atrás apenas de Santos Brasil e Brasil Terminal Portuário (BTP), ambos no porto de Santos. O terminal também detém o maior número de tomadas refeer, infraestrutura exigida para a manutenção de contêineres de produtos refrigerados, como carnes.

Nos últimos meses, o TCP estava sendo alvo de cobiça de vários investidores. Além da estatal chinesa, o grupo árabe Dubai Port World (DP World) estava no páreo. A ideia original dos acionistas era abrir o capital do TCP ou vender apenas uma fatia a investidores privados. No entanto, a boa demanda pelo negócio levou os controladores a rever essa estratégia.

No ano passado, o TCP contratou os bancos BTG Pactual e Morgan Stanley para assessorá-lo nas negociações. O grupo China Merchants contratou o banco Santander.

Em comunicado ao mercado, a China Merchants informou que “a entrada na América Latina, especialmente no Brasil, é crucial para a expansão global de sua rede de terminais”. A CMPort é uma das maiores operadoras globais de terminais de contêineres, com movimentação total de mais de 95 milhões de TEUs em 2016.

A gigante chinesa possui operações na Ásia e detêm, ainda, terminais de contêineres em países como Estados Unidos, África e Europa.

O presidente da TCP, Luiz Antonio Alves, vai permanecer na empresa, de acordo com o comunicado ao mercado. Em nota, Alves disse que a entrada do novo controlador contribuirá para a nova fase de crescimento da TCP. “O Advent e os sócios-fundadores tiveram um papel fundamental, suportando a transformação operacional da empresa.”

Diversificação

O fundo Advent, que tem feito importantes aquisições no Brasil entre o fim do ano passado e este ano, decidiu vender sua participação para investir em novos negócios dentro e fora do Brasil. A gestora comprou o controle do TCP em 2011, por R$ 650 milhões. Com essa transação, vende o negócio por R$ 1.6 bilhão.

A gestora comprou recentemente participação relevante na Estácio para voltar a ser uma consolidadora no setor de educação, a exemplo do que fez na Kroton Educacional há alguns anos. No fim do ano passado, o Advent comprou uma faculdade no Rio Grande do Sul. O fundo também tem sido atuante em operações financeiras, com a aquisição da Easynvest.

Fonte: Portos e Navios