Em um lance surpreendente para uma companhia que parecia fadada a se desfazer de ativos, a Marfrig Global Foods fechou na manhã de ontem um acordo para adquirir 51% da National Beef, quarta maior produtora de carne bovina dos EUA. O negócio, de US$ 1 bilhão (o equivalente a R$ 3.3 bilhões), representa uma dupla conquista para a companhia de Marcos Molina.

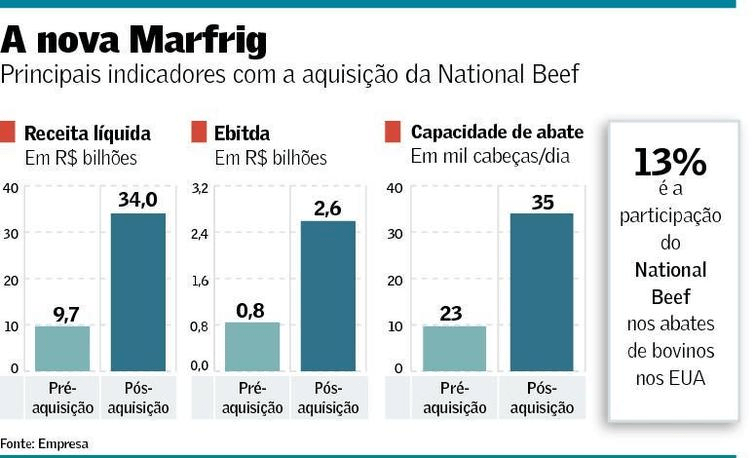

Com a tacada, a Marfrig se tornará a segunda maior empresa de carne bovina do mundo, ultrapassando a Tyson Foods e ficando atrás somente da JBS. Na área financeira, consegue reduzir o índice de endividamento graças ao lucro antes juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) de R$ 1.7 bilhão gerado pela National Beef anualmente.

A operação entusiasmou o mercado. Ontem, as ações da Marfrig subiram 18,8%, maior alta do Ibovespa. Com isso, ganhou R$ 727 milhões em valor de mercado, fechando o pregão a R$ 4.6 bilhões.

Mas o significado do anúncio feito pela Marfrig vai além, sinalizando uma volta às origens. A empresa decidiu concentrar a atuação no negócio de carne bovina. Paralelamente à aquisição da National Beef, venderá integralmente a americana Keystone, subsidiária especializada no fornecimento de carnes a redes de restaurantes, como o McDonald’s. Até então, a venda de uma fatia minoritária na Keystone era a opção da Marfrig para reduzir a alavancagem.

Considerando só a inclusão do resultado do frigorífico americano, o índice de alavancagem da Marfrig cairá de 4,55 vezes para 3,35 vezes. Com a venda da Keystone, que pode ser avaliada em mais de R$ 8 bilhões, a alavancagem caíra mais, calculou o BTG Pactual. Segundo o banco, o índice cairia a 1,8 vez, o menor entre as empresas de carnes do Brasil.

Na Marfrig, o objetivo para o fim de 2018 é ter um índice abaixo de 2,5 vezes, mas agora os executivos da companhia acreditam que o índice ficará “extremamente baixo”.

A intenção da empresa, que passará a faturar quase R$ 35 bilhões por ano com as operações de carne bovina, a National Beef faturou R$ 24.3 bilhões (US$ 7.3 bilhões) em 2017, é concluir seu redirecionamento rapidamente. Aos jornalistas, o vice-presidente de finanças e relações com investidores da Marfrig, Eduardo Miron, disse que o objetivo é oficializar a aquisição da National Beef e concretizar a venda da Keystone neste semestre.

Para vender a Keystone, a Marfrig contratou o J. P. Morgan. No mercado, a Tyson Foods é vista como uma candidata natural, uma vez que tem ampliado sua participação em valor agregado e no food service. Em tese, a americana Pilgrim’s Pride, controlada pela brasileira JBS, também pode se interessar pela Keystone. Mas no momento, o objetivo da Pilgrim’s é digerir a compra da Moy Park e contribuir para a desalavancagem da JBS.

No caso da aquisição da National, há duas pendências, cuja resolução é considerada simples: o aval da autoridade antitruste dos Estados Unidos e a aprovação do Banco Nacional de Desenvolvimento Econômico e Social (BNDES), que tem 33,7% da Marfrig por meio da BNDESPar e mantém um acordo de acionistas com o empresário Marcos Molina, que tem 35% das ações da empresa.

Como a Marfrig não produz carne bovina nos EUA, o risco de concentração no mercado americano é baixo, o que torna a aprovação mais fácil, disse Miron. A situação é diversa da vivida pela JBS há quase dez anos, quando Departamento de Justiça dos EUA (DoJ) a impediu de adquirir a National Beef devido à concentração. No EUA, a JBS já havia comprado a Swift e ativos de carne bovina da Smithfield. A National tem 13% dos abates de gado bovino nos EUA.

No caso do BNDES, a sinalização também é positiva, disse Miron. Segundo ele, o conselho de administração da Marfrig aprovou a aquisição por unanimidade. No colegiado, há dois representantes indicado pela BNDESPar, disse.

O fato de a aquisição ser financiada apenas com dinheiro privado facilita o aval do banco. Para pagar os R$ 969 milhões, a Marfrig tomará um empréstimo do Rabobank. O financiamento, de US$ 1 bilhão, será feito em duas linhas. A primeira, um empréstimo-ponte de cerca de US$ 900 milhões, vence em um ano, ao custo da taxa Libor mais 500 pontos-base. Os US$ 100 milhões restantes serão tomados pela Keystone e vencerão em dezembro de 2022, ao custo da Libor mais 2%.

“Um financiamento desse porte mostra a confiança do banco e nos deixa muito contentes”, disse Marcos Molina, em teleconferência com analistas. Para formalizar a compra, a Marfrig criou uma holding no Reino Unido, a NBM – National Beef Marfrig. É essa holding que receberá o empréstimo-ponte do banco.

Quando assumir a National, a Marfrig terá como sócias a Leucadia (firma de investimentos dona do banco Jefferies) e a associação de pecuaristas US Premium Beef, fornecedora da National. Ao ceder o controle, a Leucadia reduziu sua fatia de quase 80% para 31%. A associação ficará com 15%. Um acordo impede a venda por cinco anos.

Fonte: Valor Econômico