O avanço de programas estatais de incentivo ao etanol para reduzir o uso de combustíveis fósseis, notadamente no Brasil e na Índia, está alimentando a expectativa de executivos e analistas do mercado. A maior competição do biocombustível pela cana poderá limitar a oferta de açúcar na próxima década, após anos sem grandes investimentos na produção.

Porém, ainda há muitas dúvidas sobre a incapacidade da entrada de oferta adicional e sobre os rumos da nova demanda por etanol.

Na Índia, segundo maior produtor global, o início da safra 2021/22 em outubro veio com a expectativa de que o país já deixe de ofertar 3.2 milhões de toneladas de açúcar para elevar a produção de etanol em 50%, segundo o último levantamento da Associação das Usinas de Açúcar Indianas (Isma, na sigla em inglês).

A mistura à gasolina neste ano deve ficar em 10%, e até 2025, o país quer elevá-la para 20%, o que enxugaria o excedente de 6 milhões de toneladas que o país gerou anualmente nas últimas duas safras.

No Brasil, é o aumento galopante das metas do RenovaBio dos próximos anos que acende o alerta. Até 2025, os mandatos de Créditos de Descarbonização (CBio) mais que dobram em relação a 2021, e o etanol tem sido o principal gerador de créditos.

Valores elevados

Executivos de usinas brasileiras vêm defendendo que não há perspectiva de investimentos em novas capacidades de produção, o que justificaria um ciclo de preços elevados de uns quatro anos, mais tempo que o de costume.

Ricardo Mussa, CEO da Raízen, empresa que se tornou a líder disparada na produção de açúcar após comprar a Biosev, sua maior concorrente, disse na última teleconferência sobre os resultados do grupo que, mesmo “nesses preços de hoje”, não vê ninguém no Brasil ou Tailândia anunciando novas construções e convertendo indústria para açúcar.

“O preço do açúcar estruturalmente vai continuar alto. O mínimo está mais alto do que dois anos atrás. E nós vamos ter uma longa tendência de preços para açúcar, mais do que de etanol”, disse o empresário.

Desde agosto, os preços médios dos contratos de segunda posição de entrega na bolsa de Nova York vêm oscilando perto dos 20 centavos de dólar a libra-peso. Nos últimos dez anos, o açúcar demerara só superou esse patamar em 21% das vezes, segundo análise do ValorData. Há dois anos, os preços oscilavam entre 12,50 e 13 centavos de dólar a libra-peso.

Açúcar em alta

Mas analistas questionam o quão duradouro poderá ser o céu de brigadeiro. Há especialistas internacionais experientes que acreditam que poucos investimentos “brownfield”, de melhoria ou aumento marginal de capacidade, além de incentivos à produtividade agrícola, já dão conta de uma ampliação razoável da oferta.

Andy Duff, analista do banco holandês Rabobank, indicou que o Brasil segue com uma elevada capacidade industrial “ociosa”, e com espaço para aumentar a produtividade no campo. “Isto pode ajudar o país a cumprir as metas do RenovaBio sem impactar a disponibilidade de açúcar para o mundo.”

Nesta safra, mesmo com o forte abalo na produtividade causado pelo clima, a produção de açúcar do Brasil deve alcançar 34 milhões de toneladas, acima, por exemplo, da safra 2019/20, quando foi de 30 milhões de toneladas, com uma produtividade agrícola até melhor. Se o País recuperar, em algum momento, a produtividade e a produção da safra passada (2020/21), já recolocaria no mercado sete milhões de toneladas.

Recuperação da produtividade

Antônio Pádua, diretor técnico da União das Indústrias de Cana-de-Açúcar (Unica), não vê grandes investimentos em aumento de capacidade de fabricação de açúcar no centro-sul.

“O investimento que precisa ser feito é para recuperar a produtividade agrícola. Precisa aumentar a oferta de cana para atender às metas do RenovaBio e elevar a produtividade das 70 toneladas por hectare para 85 a 90”, disse. Por enquanto, porém, Pádua não acredita que o retorno ao pico histórico da moagem, de 605 milhões de toneladas, vá se dar tão cedo.

Tailândia

Admitindo a Índia fora do comércio exterior por causa de seu programa de etanol, outro ofertante potencial é a Tailândia, que busca se recuperar da longa seca de 2019.

Antes, o país produzia 15 milhões de toneladas e tinha um ambicioso plano de novas usinas para chegar a 20 milhões de toneladas. Agora, o país deve produzir pouco mais de dez milhões de toneladas. Ou seja, se o país apenas recuperar o que perdeu, já elevaria a oferta em cinco milhões de toneladas.

“Eles não terão de gastar nada para recuperar isso”, disse Duff. Ainda assim, o analista é “simpático” à ideia de uma mudança estrutural no mercado de açúcar nos próximos anos.

Outros players

Já Arnaldo Corrêa, diretor da Archer Consulting, é mais cético. “Estamos em uma situação quase única em que os preços em Nova York negociam acima do custo de vários dos países que concorrem com o Brasil no protagonismo do mercado”.

Para ele, “quanto mais tempo tivermos de preços remuneradores, mais vamos ter entrada de novos participantes ou aumento de produção de algum dos participantes”.

Um analista internacional, que prefere não ser identificado, indicou que as cotações estão impulsionando preços domésticos e podem incentivar indústrias locais a, ao menos, atender as demandas de seus países.

O analista citou o caso do Egito, que depende de importações, mas vem ampliando sua capacidade de processamento de beterraba e espera alcançar a autossuficiência em três anos. Em três safras, o país já reduziu sua dependência de 30% para 23%, conforme estimativas da Organização Internacional do Açúcar (ISO).

Na avaliação do Rabobank, o Irã também pode seguir esse caminho, já trilhado por Rússia e Paquistão, países que se tornaram autossuficientes e produzem algum excedente. Mas Duff, do banco holandês, avalia que não vê novos players no mercado exportador de forma estrutural.

Para ele, investimentos para exportar e atuar em um mercado muito mais competitivo trazem riscos mais altos do que para os mercados domésticos e oferecem um ganho marginal pouco interessante. “Se o país costuma ser muito protegido, é difícil imaginar que vão continuar investindo”, disse.

Biocombustíveis

O maior baque para o mercado, afirmou Duff, pode vir do poder da caneta sobre os programas de biocombustíveis. Os produtores brasileiros de biodiesel que o digam: de um ano para o outro, o plano de aumento gradual de mistura se tornou uma decisão de corte considerável da mistura.

E, para o analista, políticas para etanol não estão imunes. Além disso, avanços nos desenvolvimentos de novos biocombustíveis podem diminuir o protagonismo do etanol de primeira geração, avaliou Duff.

Ipsis litteris

Novos “cisnes negros”, como crises sanitárias globais e o agravamento de problemas climáticos, com efeitos diretos sobre a agricultura, também podem ter impacto sobre os preços de açúcar e etanol, afirmam os analistas.

“Essa nova onda da Covid-19 pode ser um banho de água fria, porque talvez o consumo de combustível e energia no mundo não cresça na velocidade que se esperava”, alertou Corrêa, da Archer Consulting.

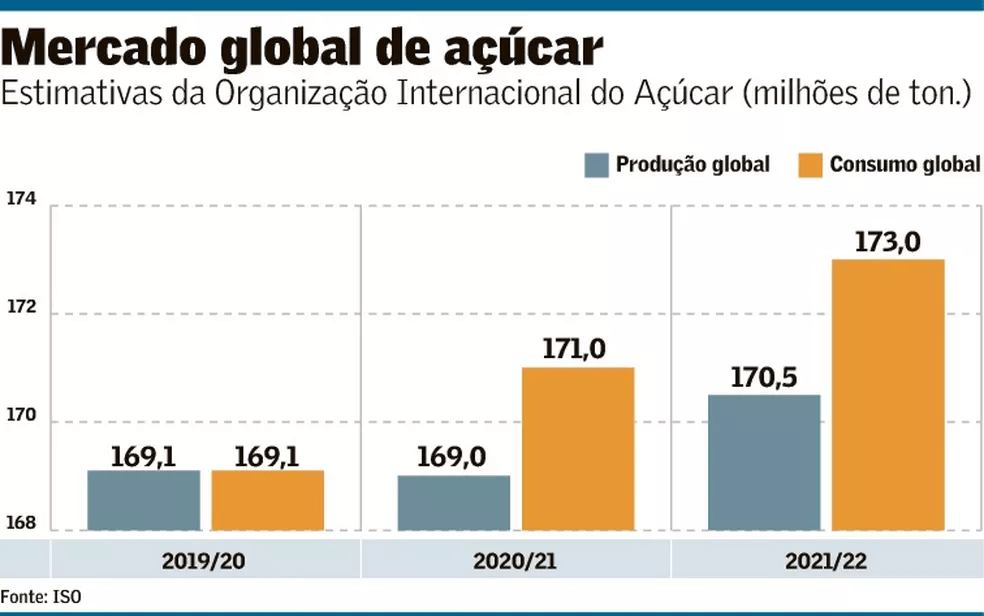

Ainda não há consenso sobre quais os efeitos de um ano e meio de pandemia sobre o consumo de açúcar. Enquanto a Organização Internacional do Açúcar (ISO) estima que o avanço se manteve em 1,10% ao ano, o USDA calcula que o Covid-19 tenha tirado três milhões de toneladas do consumo em 2019/20 e que o volume só voltará a superar os níveis pré-pandemia neste ciclo.

Outro analista indica, porém, que as variações podem ser diferentes a depender de alterações na preferência dos consumidores ou de eventuais aumentos de impostos.

Fonte: Valor

Equipe SNA