No próximo dia 31 de março, quando termina a safra sucroalcooleira 2017/18, o segmento deverá ter reduzido o peso de sua dívida bancária por mais uma temporada, consolidando o ciclo de recuperação após a grave crise enfrentada na primeira metade da década. Essa retomada, porém, não é generalizada, e não garante que haverá mais recursos do que havia um ano antes no caixa das usinas na próxima safra.

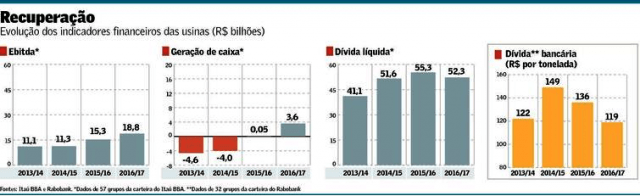

Essa tendência é identificada por dois bancos com forte atuação no segmento sucroalcooleiro. Levantamento do holandês Rabobank, considerando uma carteira com 32 grupos de usinas, mostra uma dívida média de R$ 119,00 por tonelada de cana moída no fim da safra 2016/17, 12% abaixo da temporada anterior, ou 17% a menos, considerando a inflação. Neste ciclo, a relação deverá ser ainda menor.

A expectativa é positiva para a safra 2017/18 pelo fato de muitos clientes do banco terem feito hedge de açúcar e de câmbio no fim do ciclo passado e no início da temporada atual, antes de a cotação do açúcar despencar. Isso garante preços em reais “remuneradores”, disse Manoel de Queiroz, gerente sênior de Relacionamento do Rabobank.

Mesmo assim, a perspectiva é que o lucro, antes de juros, impostos, depreciação e amortização (Ebitda), seja um pouco menor do que na safra passada, o que deve desacelerar o ritmo de redução da alavancagem média. Segundo o Rabobank, na safra passada, a queda do dólar ante o real respondeu por metade do alívio financeiro e a geração de caixa respondeu pela outra metade.

Entre seus 57 clientes do segmento sucroalcooleiro, o Itaú BBA identificou um endividamento líquido somado na safra passada de R$ 52.246 bilhões. O número é 5% inferior ao do ciclo precedente.

Para Pedro Fernandes, diretor de Agronegócio do Itaú BBA, a dívida total pode voltar a cair até o fim da safra, mas num ritmo menor, em torno R$ 1 bilhão. “É uma grande incógnita se teremos essa redução porque depende se haverá mais investimento nos canaviais, o que ocorre mais no último trimestre do ano e no primeiro do ano”, disse.

O quadro apresentado pelos dois bancos, contudo, não reflete a realidade das usinas como um todo. Além de as análises excluírem as companhias em recuperação judicial e as que estão reestruturando dívidas, a distância entre as usinas com boa liquidez e as que com caixa mais apertado está crescendo.

Na carteira do Itaú BBA, as companhias, que representam 70% da moagem do centro-sul do país, geraram caixa de R$ 3.6 bilhões na safra passada. Mas se o conjunto das empresas for dividido em quatro, as 25% com o melhor desempenho tiveram uma geração de caixa três vezes superior à fatia de 25% com pior performance.

No levantamento do Rabobank, que reúne empresas que moem 50% da cana do país, as usinas mais bem posicionadas encerraram a safra passada com dívida entre R$ 19,00 e R$ 101,00 por tonelada de cana, enquanto o grupo em pior situação ficou com dívida entre R$ 139,00 e R$ 227,00 por tonelada. Essa disparidade ocorre mesmo em amostra mais saudável.

Essa desigualdade deve crescer nesta safra, acentuada pelas diferenças do comportamento do clima em diferentes regiões, segundo Fernandes. “Essa variabilidade maior da condição agronômica levará bons players a melhorarem sua performance e outros nem tanto”, disse.

O impacto do clima sobre a produtividade também depende do nível de investimentos nos canaviais, o que favorece as empresas mais bem posicionadas. Mas mesmo as que estão com maior liquidez estão investindo menos que o “ideal”, na avaliação do diretor do Itaú BBA.

Dentre os clientes do banco que têm recursos em caixa, 46% investiram “abaixo do ideal” na safra passada, enquanto entre os que estão com recursos mais limitados, 86% investiram “muito menos do que o ideal”, afirmou Fernandes.

O Rabobank registra entre seus clientes alguns investimentos na indústria, mas pontuais. “As empresas que estão em melhores condições buscam investimento em cogeração, eficiência energética, melhoria do mix de produção. Mas ninguém fala em aumentar capacidade ou greenfield”, disse Queiroz.

Para Fernandes, do Itaú BBA, o único gatilho para novos aportes são os leilões de energia A-4 e A-6, que podem estimular investimentos em cogeração.

Fonte: Valor Econômico